阅读:0

听报道

文/老C

有读者希望我写写经济。我就勉强试试吧。

这次疫情的影响,因为欧美国家的疫情还没有到拐点,持续的时间会多久,还很难判断,所以评价有些早。此外,印度这样的发展中国家,虽然报告的人数不多,但实际情况无人真正知晓。

1、

2018年中,曾经写过一篇文章,里面是这样写的:

无论朝野,中国未来20年将会遇到前所未有的严峻挑战应该是一个共识,挑战包括:

1. 中美两国的修昔底德陷阱:美国对中国的态度从合作伙伴转为全面遏制。美国市场对中国企业将更封闭。对美数千亿美元的顺差无法持续。军事和地缘政治上美国会全方位压制中国。

2. 人口老龄化导致养老的巨大压力。计划生育政策晚调整了十年,鼓励生育难度极大。

3. 高杠杆率问题:包括房地产导致的个人杠杆和地方隐性负债

4. 房地产绑架中国。涨会吹大泡沫,跌会导致债务危机

挑战应该是共识。再混十年,裱裱糊糊问题只会更严重,应该也是共识。

我们必须承认,从18年到今天,我们的经济一直相当困难。经济本身的下行周期叠加贸易战的影响,让18-19年经济增长率都勉强达标。2020年,新冠疫情对经济的影响,比我们想象的要大得多。

最近中金把2020年中国经济增长率下调到2.6%,引起舆论大哗。之前很多人认为经济增长率还能维持在5%上下。我觉得中金的分析没什么大不了的,就得面对现实,在新冠这个全球打击之下,维持5%根本不现实。

就算只有2.6%的增长又如何呢

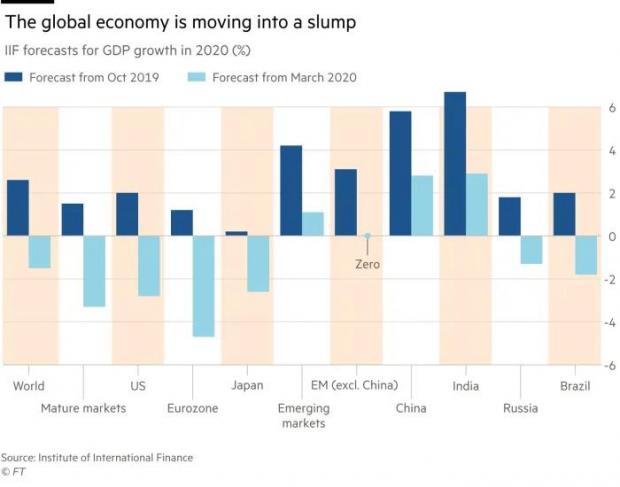

上图是金融时报对2020年的经济增长的预测。其中中国,从5.9%下调到不到3%。这个预测和中金的预测差不多。看上去很糟糕,但我们看看其他国家。

全球从2.5%左右,下调到-1.7%左右。美国从2%下调到负增长2.8%。欧元区从1.2%下调到负增长4.5%。日本负增长2.5%。印度从超过6%,下调到3%。

在这个里面,中国下调的基本上是最小的。在全球遭灾的情况下,凭什么中国自己能独善其身呢?

2.6%的GDP增长,固然面子上不好看。同时,也会有大量的失业和企业倒闭。这一点政府肯定要尽全力帮助。

川普的贸易战还没打完,新冠对全球化又是重重一击,也许,全球化再也回不到从前了。让我们先抛开短期的GDP和经济困境,用最简单的宏观经济框架,聊一聊国际贸易对各个国家经济的影响。

2、

首先讲讲最基本的宏观经济学。宏观经济学是个很复杂的东西,但我争取用简单的方式来讲:

宏观经济学最基本的公式是

总需求 = 总供给

--> 总收入+进口 = 总支出 + 出口

--> 消费 + 私人储蓄 + 政府收入 + 进口 = 消费 + 投资 + 政府支出 + 出口

变换一下 就是 投资 + 政府赤字 + 净出口 = 私人储蓄。这个公式看上去怪怪的,但确实没错。

中国过去,是高储蓄 = 高净出口 + 低赤字 + 高投资。现在是 中储蓄 = 低净出口 + 中赤字 + 中投资。

德国是:中储蓄 = 高净出口 + 低赤字 + 中投资

美国是 低投资 + 高财政赤字 + 负净出口 = 低储蓄 或者 低投资 + 高财政赤字 - 高贸易赤字 = 低储蓄

投资 + 财政赤字 = 储蓄 + 贸易赤字 这个是分析美国和中国的宏观经济的一个很简单而又重要的等式

美国简直不要太爽。国民不需要存钱,可以高贸易赤字,还可以高财政赤字,这两个可以相互抵消。在投资和储蓄给定的情况下,美国的财政赤字越大,美国的贸易赤字就会越大。

所以,美国为什么会出现大量的贸易逆差,和美国的巨额财政赤字是高度相关的。

美国国民经济研究局主席费尔德斯坦(Feldstein,1993)强调财政赤字对美国贸易逆差的决定作用,提出了著名的“孪生赤字假说”,认为了财政和贸易赤字是孪生兄弟。贸易赤字的原因就是美国的财政赤字。

这个观点也被中国所主张。贸易争端期间,中国的贸易官员反复说,美国的贸易逆差的主要原因是美国自己的长期财政赤字。请注意,这两者之间不一定有因果关系。但确实,在投资和储蓄不变的情况下,按照这个等式,长期贸易逆差和长期财政赤字是同向变动的。

根据这个等式:投资 + 财政赤字 = 储蓄 + 贸易赤字

减少美国贸易赤字,可以减少国内投资,可以减少财政赤字,可以增加私人储蓄。遗憾的是,美国一条都做不到。

如果希望增加美国的国内投资,同时增加财政赤字,假设美国的私人储蓄不变。投资增加,财政赤字增加,必然的结果就是贸易赤字继续扩大。

川普打贸易战,希望减少贸易赤字。如果贸易赤字减少(净出口增加),财政赤字扩大,储蓄不变。美国的国内投资就得继续下降.....

美国的高贸易赤字和高财政赤字,其实是相互依赖的。如果真的贸易战降低了美国的贸易赤字,美国的财政赤字问题才真的会彻底爆炸。

其他国家,如果维持美国这样的双赤字政策,是无法维持的。因为持续的贸易赤字,会严重消耗国家的外汇储备,一旦外汇储备用光,这个政策就完蛋了。所以在长期贸易赤字的情况下,就必须靠外债来支持,就会出现货币大幅贬值。

但美国不一样,美元就是世界货币,美国不需要有外汇储备,美国只需要不断印钞,用一张绿纸就可以无穷无尽的买世界上各国辛辛苦苦生产的各种货物。

这才是美国强大的底气,才是美国在发达国家中经济一枝独秀的底气。

美元的霸权和储备货币的地位,是美国最核心的力量。美国的军事实力,是维持这个霸权的武器。

3、

奥巴马政府还是了解基本的宏观经济学,知道美国的贸易逆差其实是美国经济的基石,是美国收割全世界的武器。但这个贸易逆差的副作用是,培养出了中国这个竞争对手。只要美元的地位不倒,贸易逆差压根不重要,贸易逆差越大,美国越强。

所以,奥巴马遏制中国的方法,并不是搞贸易战,是搞跨太平洋伙伴关系协定(TPP)。培养其他国家,越南,印度,菲律宾,把美国的贸易逆差,转到这些小国,这样,既没有损害贸易逆差这个美国经济的基石,同时又削弱了中国的力量。

奥巴马的做法,才是美国的千秋大计。然而,TPP对美国制造业回归,提高美国工人收入是完全没用的,也遭到了美国选民的反对。最终无疾而终。当时川普上台,我松了一口大气。希拉里虽然为了选票嘴上也反对TPP,但TPP就是希拉里当国务卿时候搞的,真上台后,一定会继续推变种的TPP。这个才是对中国的杀手锏。

贸易赤字,从某种意义上,相当于一种储蓄,外国在本国的储蓄。美国的高贸易赤字,本质上是对本国低储蓄率的补充。

川普的贸易战,我并不是特别担心,我更担心的是后续的科技战和科技禁运。川普对中兴和华为的打压,才是更加危险的招数。

贸易战两败俱伤,不一定谁伤的更厉害。

中国是个顺差国,这个公式在中国的变体是:

投资 + 财政赤字 + 贸易顺差 = 储蓄

中国近年来储蓄率下降,在财政赤字和投资不变的情况下,贸易顺差缩小也就是一个必然的结果。

4、

这次新冠疫情,很可能导致一次经济危机。

经济危机的成因是什么?马克思认为是表象是产能过剩,本质是资本主义体制问题, 凯恩斯认为是有效需求不足,奥派和货币主义者认为是错误的货币政策,但对什么是错误的政策理解完全相反,还有创新周期轮,预期错误论等各种各样的观点。经济学家估计小一半的精力都在研究经济危机。

马克思的产能过剩,和凯恩斯的有效需求不足,本质上其实说的是一回儿事。在扩张和繁荣期,企业扩张,投资加杠杆扩产能,增加雇佣人数,新公司不断成立。而一旦出现需求不足,产品卖不出去,产能过剩,加上债务压力,就出现了企业破产,工人失业,这样的经济危机。

任何一个行业中国公司杀进来,就变成白菜价。其实当年的美国也一样。

在汽车行业刚兴起时,美国有几百家汽车制造公司,然后来一次危机,就死掉一半,现在还有两家,通用和福特。在航空制造业兴起时,美国有上百家飞机公司,现在民用航空只剩一家,波音。

赢者通吃,并不仅仅是互联网行业。只不过别的行业从百花齐放到一枝独秀,需要几十年时间,互联网行业只需要短短几年。

大鱼吃小鱼是人类社会的基本经济规律,政府不加干涉,财富一定越来越集中。这个是客观规律。集中到最后,就是垄断或寡头垄断,企业轻轻松松赚取垄断利润。

然而,全球化时代,即使在美国只剩一两家企业,也不一定能垄断市场。汽车行业美国之外还有丰田本田,飞机业美国之外又来了一个空客。

就算一个行业只剩一两家,还垄断不了。企业就仍然在走钢丝。如果企业自己作死,就真的会死。08-09年经济危机,通用濒临倒闭,靠美国政府救命。这次,波音濒临倒闭,还是靠美国政府救命。Too Big to Fail.

制造业从美国外移,某种意义上也是美国输出了经济周期。产能去了中国,产业工人也去了中国,设备等固定资产投资也去了中国。美国企业只保留比较灵活的营销,设计部门,把受经济危机影响最重的,需要更多固定资产投资的制造部门都输出了。这就导致了我们的外向经济,受欧美的需求影响非常大。欧美打个喷嚏,需求下降,我们就发烧。

好在,净出口在我们经济中的比例,越来越少了。2008年,占6.7%,2018年大概只有2.6%了。

借朋友麦克方文中的一句话:未来几年,中国的经济如果我们和过去纵向比可能会非常、非常困难,但是如果我们横向和其他国家比,有可能会非常、非常出色。

每次经济危机,都是一次涅槃重生的过程。在这个过程中,会有无数企业倒闭,人民失业的悲剧,政府的作用就是要减少和减轻这些悲剧。但老实说,如果全世界都经济危机,我们是无法独自幸免的,必须承受。

5、

这次新冠疫情,同时影响了供给和需求。

在3月份之前,中国到处都无法复工,那时,是产能不足,供给不足。

现在,中国开始复工了,但是欧美被疫情打击,需求没了。现在就是典型的经济危机的有效需求不足。

我们分析一下美国的救市举措吧。美国的救市计划目前公布的大概是6万亿美元,其中2万亿美元是财政,4万亿是美联储的金融支持。

财政的2万亿美元中,大概2500亿美元直接给家庭和个人,2500亿美元给失业福利,3500亿美元给小企业贷款,5000亿美元给困境中的公司贷款。此外还包括给航空公司的,医院的,学生贷款的等等,总计超过2万亿美元。

2万亿中应该一半左右是贷款,如果公司不垮,理论上是可以收回来的。剩余的给个人的,给医疗系统的估计就是泼出去的水了。

这次救市,老实说,也是美国政府不得以的选择。因为美国人不储蓄的习惯,一旦经济停摆,收入断绝,很多家庭会在一下子陷入困境之中,导致社会不稳定,这个也是不得不做的事情。

然而,这个救市,和历来的每次救市一样,负面影响也会很多。道德风险就是其中之一。

比如,2008年的救市,就让很多公司发现,政府不敢让他们倒闭。这次救市,困难大企业的态度就更为强硬,反正政府也不敢让我倒闭。上次救市,得到美国TARP计划救助的AIG和通用的股东和债券持有人都遭受了巨大的损失。比如老通用就是直接申请破产,老股票价值灰飞烟灭,美国政府注资成立新通用接盘继续运营。

这次,波音的态度就很强硬,绝不接受类似方案。反正你政府不敢让我倒闭,最终政府还得让步。波音CEO在宣布不接受会导致股东利益受损的政府救助方案后,股票马上止跌回升,因为投资者相信,波音一定能要挟住美国政府。

波音这样自己作死以至于资不抵债的公司,政府也必须救。未来,美国的大企业会更肆无忌惮,反正政府总会兜底的。

我隐隐有这种感觉,资本主义社会的巨型跨国公司发展到现在这个规模,社会化大生产发展到了极致,像民用航空制造业,美国这样的头号大国只有一家公司,全球只有两家公司竞争,每一家都Too Big to fail。这个模式产生的问题越来越多了。回头看马克思说的,社会化大生产与生产资料私有制的矛盾,也有几分道理。

6、

我们回到 四部门的宏观经济等式

投资 + 财政赤字 = 储蓄 + 贸易赤字

美国的救市行为,将使财政赤字大幅上升。而经济不景气,大概率会让私人储蓄下降。这样,为了维持等式平衡,要么国内的私人投资被挤出大幅下降,或者贸易赤字大幅上升。

我这边的估计是两者很可能同向发生。美国的贸易赤字很可能会进一步扩大。然而,只要美元的霸权和全球储备货币的地位不动摇。多欠债,多赤字这点没啥大不了的。

对财政赤字,最近二十多年也出现了非常新颖(离经叛道)的理论,其中现代货币理论(MMT)就打破了传统政府追求财政基本平衡(适度赤字)的观念,主张政府不需要预算平衡,欠债越多越好。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号