阅读:0

听报道

我一直想把美国最近一个月时间,金融市场发生了什么,用一个最简单易懂的方式和大家聊聊。今天,讲讲过去一个月的美国金融市场:不仅仅是我们看到的股票暴跌。

玩金融的人,与其说是交易资产,不如说是交易风险。

把金融资产按照风险和收益,可以划分一下:

首先是股票:高风险高收益。可以称为风险资产。

剩下的,原则上都可以叫避险资产,包括:

债券:股票下跌,企业本身也不需要赔偿股民。但企业借的钱,只要不破产,总有一天是要还的。所以,债券的风险比股票低。债券有分成很多类:

高息债券(High Yield) 指公司比较差(评级低)发行的债券。一些还可以的公司发行的超长期债券也可以算成高息债券。比如大银行的永续债,大公司的50年期这种超长期债券。这类债券的收益高,风险也更大。

普通的投资级债券:指评级在投资级的公司发行的债券。这类收益低一些,风险也低一些

国债:指国家发行的债券。美国国债是市场上通用的避险资产,收益低,风险低。大部分人认为是无风险资产

黄金:乱世买黄金。黄金是大家心目中绝对的避险资产

准现金资产:如货币市场基金。我们每个人都知道的余额宝就是货币市场基金。这个大家都认为和现金没什么区别

最后一类就是现金:就是银行存款。

金融做的事情,就是把腰包里的钱,分配到这些资产中,构建一个“组合”。尽可能低风险,高收益。

大家腰包里的钱,一共总量是有限的。这些资产要分有限的钱,所以相互之间,特别是风险和避险资产之间有竞争关系。

一般而言,股市好的时候,所有人都愿意掏腰包都愿意买股票。风险资产股票涨,避险资产价格跌。

另外,所有的风险和避险资产,都和现金有竞争关系。实际利息(利率-通胀率)高的时候,大家都愿意存在银行吃利息,所以无论股票还是债券还是黄金,价格都会下跌。利息低的时候,没人愿意把钱放在银行贬值。所有的资产,价格都会上涨。

这个是经济学上的常理。但是市场不遵循常理......

讲讲这个月发生了什么,就从我自己的操作讲起。

2019年股票大牛市,当时我感觉到美股股票市场要出问题,于是就基本清仓了股票。开始时持有了一段时间现金。

但存款利息实在太低了,现金在手上,心里那是一个毛躁呀..... 总想换成资产。

按桥水老大Dalio今年在Davos上的说法:现金是垃圾。

“Cash is trash,” Dalio said. “Get out of cash."

最后没克制住、当时也预料到了美联储会继续降息。降息肯定债券价格要上涨嘛,黄金估计也要涨。于是,在今年初,就把手头的大部分现金买入避险资产。主要是债券相关的和少部分黄金相关的(黄金ETF)

道指走势

这张图看美股的大家应该都很熟悉了。注意这几个时间点(蓝色方框)。2月24日周一,市场开始波动,3月3日,美联储第一次降息,3月9月,黑色星期一,第一次熔断,3月15日,美联储第二次降息,推出救市计划。

大幕缓缓拉起。

在2月24日股市崩之前,一切都很正常。(因为债券市场流动性差,下面我用债券ETF和黄金ETF图表来让大家看价格走势)

2月25日股市开始下跌后,高息债市场也开始不稳(第一个蓝框)。但大体还没有崩盘,3月3日美联储降息后,高息债市场还出现一个反弹。但3月9日,第一次熔断后,高息债市场就崩盘了。(第二个蓝框)

第二个是普通债券(这里用BLV,美国长期债券ETF来说明一下普通债券市场)

第一个蓝框是2月25日。可以看到,2月25日的股市下跌,影响了高息债市场,但对普通债市场几乎毫无影响。普通债市场继续上涨。转折点出现在3月9日的熔断。普通债券市场高开,然后就一路掉头向下。普通长期债券市场随之崩盘。从高点下跌20%。

第三个是美国国债。美国国债被普遍认为是无风险回报的基准。是最优秀的避险资产。与长期债券一样,第一个蓝框2月24日的股市下跌基本没有影响,反而因为3月3日的降息而大幅攀升。但第二个蓝框3月9日的熔断也逆转局势,国债市场也崩了。从高点下跌20%,

请大家注意,3月15日的美联储二次降息。利息下调100个基点加上流动性救助计划,根本没有改变企业债和国债市场下跌的趋势。当然,股市下跌的趋势也没有改变。

最有避险意义的资产黄金也崩了,黄金呈现一个双头。2月24日股市下跌,崩了一次,3月3日第一次降息,提振了黄金市场,形成第二个波峰。但随着3月9日的熔断,黄金也崩了。3月15日的二次降息,多少提振了一点黄金,但也没能改变大趋势。

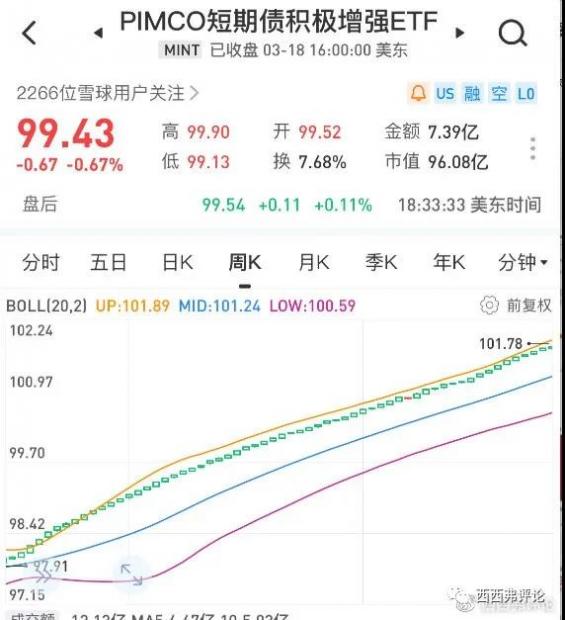

货币市场基金也出问题了。(这里用MINT走势也说明货币市场基金。MINT严格上不是货基,但和货基很像)

在2019年,这个资产非常稳定的提供周回报。只有一周下跌了0.01%,其余都是稳定成长。

只有一周是红色的,下跌0.01%。MINT在炒股时,基本都当成现金等价物来看。收益很小,但超级稳定。

这次也出问题了。画蓝圈的是3月9日第一次熔断。但毕竟这个风险很小,就跌了一点点。但这类基金出问题,单天能跌0.67%其实已经是很难以置信了。

所以,美联储在3月3日第一次紧急降息时,除了股市之外,已经看到了高息债市场的不稳。

而在3月15日第二次降息和救助时,股市,高息债,普通债,国债都有崩盘的迹象,美联储不把全力以赴出来挽救局面,才是错误的。

对债券市场的判断错误,纯从理论出发,以为债券黄金是避险资产,股票不好,可以买点债。结果折进去了。时候仔细想,自己也是活该。

在2019年,利息本来就很低,而且每个人都在预期会降息。少见的股票、债券、黄金都走出了大牛市。标普涨了30+%,美国国债涨了14%,债券涨了将近20%,黄金涨了17%。

既然所有资产能普涨,为啥不能普跌..... 涨的时候全赚钱,就不觉得惊诧了?跌了就着急了。不是市场,还是人太SB了。

2008年那次金融危机,在2008年下半年的疯狂降息周期中,国债的表现确实不错,但在2009年1-3月股票市场最恐慌的时候,国债一样暴跌。这次的区别是跌的实在太快了,降息对债券的正面影响完全被信用风险溢价所抵消。

我这次很SB,但美国的对冲基金的大佬们,我感觉不少人和我犯了类似的错误.... 在股票和债券组合中,出现了股债双杀。

好在我清空了股票,债券也没加任何杠杆。

真正做基金的大佬们,因为债券的回报太低,同时风险也低,一般买债券特别是买国债,都是加大量杠杆操作,这次应该损失惨重。

看来看去,还是巴菲特比较NB。虽然股票持仓也赔了钱,但是老老实实持有很大比例的现金。后面估计抄底能赚不少。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号