阅读:0

听报道

1

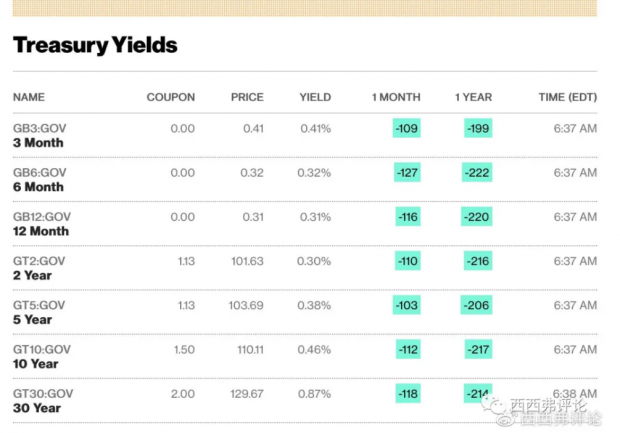

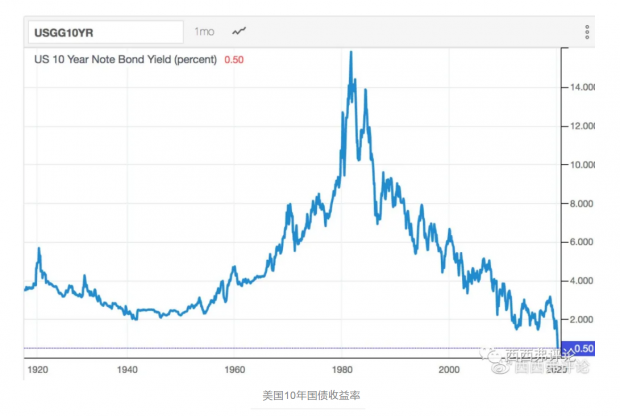

周五,朋友圈中看到一条写着“活久见”的评论。当时。美国10年期国债的预期收益率是0.7%。而仅仅两三周前,这个数据还是1.5%以上。而我们确实活得不够长今天早上,美国10年期国债的收益率跌到了0.5%

0.7%意味着做一个10年期的投资,到最后只能收到每年0.5%的回报。

“活久见”这个词其实也没错,至少从1920年到现在的整整100年中,美国10年期国债的利率,从来没有到过这么低的数字。美国国债的利率,从里根时代初期的超过15%,一路几乎以自由落体的速度下跌,直到今天的0.5%。美国历史上最低的10年期国债利率,也不过2%。

道指跌5%,历史上并不罕见,但10年期美国国债收益率低于1%,真的是历史上首次。

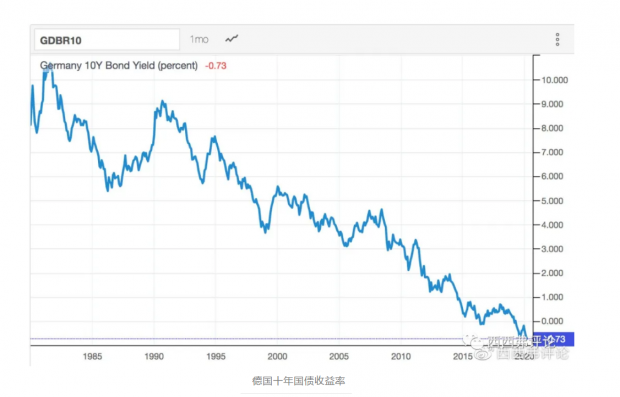

更难以想象的是其他国家的利率。德国的10年期国债的利率从2019年4月开始就是负的了。

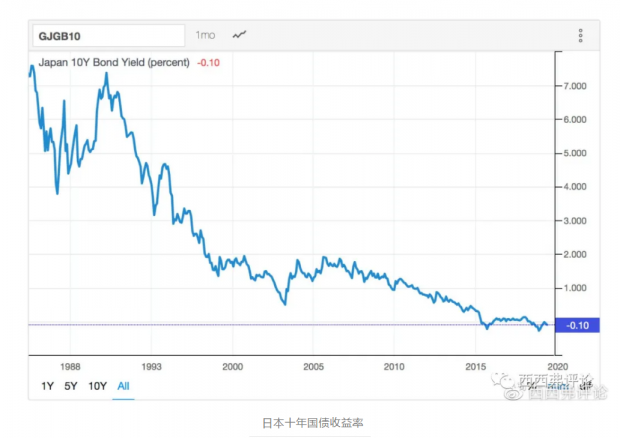

日本也差不太多。10年期国债的利率,从2015年开始,一直在0%附近徘徊,现在也已经是负值。

流动的,脱离实体经济的,不知道投资什么的钱,是在是太多太多了。

2

为什么会有负利率。站在普通人的角度,可能完全无法理解。我有1万欧元现金,我放在保险柜里,至少不会变少,为啥我要去买一个负利率的国债。这里面就有很多有趣的原因了:

第一个原因是央行被迫强买强卖。

央行是无法直接影响国债市场的收益率的。美联储只能通过叫Fed Fund Rate的拆借利率来降低整个社会的商业利率。在2008年的金融危机中,美联储把Fed Fund Rate 下调到了最低点 0 - 0.25%。(前几天美联储紧急下调了这个利率,但是还有1-1.25%),但仍然无法促进经济,商业市场的利率仍然降不下来。那时的10年期国债的收益率还是3%这个水平。

Fed Fund Rate这个利率是一个拆借利率,理论上是不可能为负的。那咋办呢。天才的美国金融家都想了一个方法,中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷,也被简化地形容为间接增印钞票,做直升飞机撒钱。

这个例子开始后,各国央行都发现了新式武器,经济一出问题,就开始玩命撒钱。欧洲央行量化宽松背景下退出的ASP(资产购买计划)每月要购买至少800 亿欧元的资产,其中绝大部分是购买了欧元区政府的债券,而根据欧洲央行制定的资产购买规则,内部国债购买配比取决于期在欧洲央行出资比例,德国的占比高达18.0%。

所以,央行被迫每月买100亿-200亿欧元的德国国债。而德国这个国家属于节俭惯了的,财政状况几乎全球最好,贸易顺差也大大的有。德国国债的净发行额一直很小(到期赎回减去新发行国债)。为了欧洲其他兄弟们的经济,欧洲央行每个月必须买德国国债,市场上的德国国债还很少,自然供不应求。国债价格一路上升,收益率也就随之一路下降了。

其次,投资者看到这个趋势,认为欧洲央行还继续会购买德国国债,虽然收益率为负,但国债价格还有继续上涨的空间,反正我也没打算非要持有到期。于是,投资者也并不回避购买负利率的国债。

还有一个原因是汇率。如果投资者预期欧元会升值,那么即使负利率的国债,也可以通过汇率升值来弥补。但这个是次要原因。

量化宽松政策就像吸毒一样,吸了一口,马上浑身舒坦精神百倍。过了一段时间效果下降,就必须再吸一口剂量更大的。

3

美联储和欧洲央行的经济学家都不是傻瓜,他们难道不知道量化宽松有如吸毒?他们知道,不过,戒毒这个事情可以需要巨大毅力的。戒毒的痛苦非常人能承受,而量化宽松的好处,确实眼前看得见摸得着的。

首先是美国。

我之前写过一篇文章:霸主是不怕借钱的,英美国债史。

里面有这样两个数字。

美国的国债从里根年代还是起步,从GDP的30%,一路上涨的65%。克林顿力挽狂澜,居然把政府做成黑字。然后小布什奥巴马和特朗普把国债推到了GDP的100%以上。这个大家都很了解,经常有人说美国债台高筑,濒临破产的边缘等等。

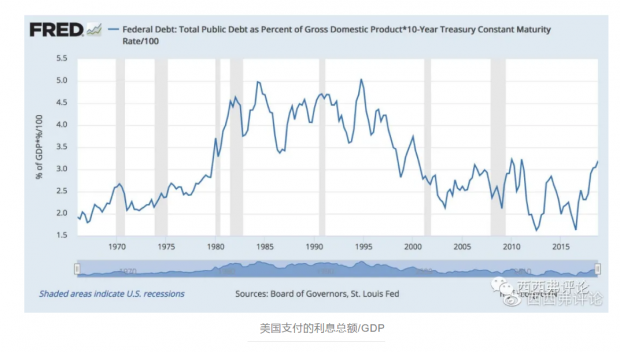

但实际上我们看第二张图,也许大家都很少见到了。这张图是把国债的金额乘以美国10年期国债的利息,大致估算美国每年支付的利息总额。

美国每年支出的利息总额,从1995年开始,一直在下降。1982-1996年大概是GDP的4%-5%。而小布什奥巴马时代虽然国债的总额从GDP的60%上升到了GDP的100%以上,但国债的利息反而从4%-5%下降到了2%-2.5%左右。

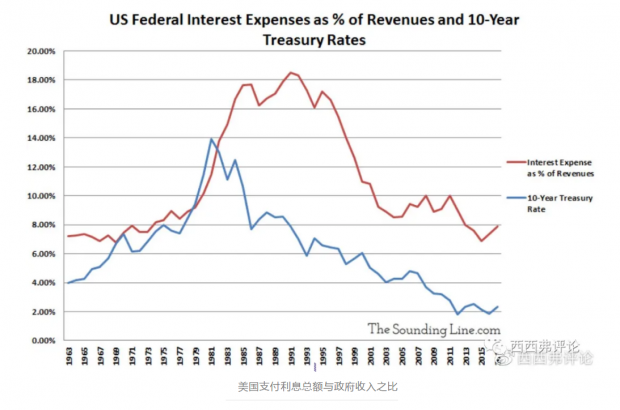

这张图的结论更加明显了,80年代,美国国债利息支付的金额,占政府支出的16%-18%。而现在,只占政府支出的8%-10%。美国的债务越来越多了,但是每年需要支付的利息确实越来越少了。

这个图上,美国10年期国债的利率还是2%以上,现在只有0.5%。如果美国国债能维持这个利率,用这个利率借新还旧,就意味着美国国债的利息支出能一下减少四分之三,每年能省3000亿美元的利息。(这个是极端情况示意,美国不可能一下子把旧的高息国债换成新的低息的)

每年3000亿美元呀,这个诱惑难道不够大?

另一个诱惑是股市。

在我的另外一篇文章,让一部分人先富起来,美国四十年大牛市的背后,也讲了这个问题。

市盈率的书本定义是:(无风险利率+风险溢价) 的倒数。这个估算是书本上的学术定义,但无风险利率越低,股市能支持的市盈率越高,也是一个简单的道理。

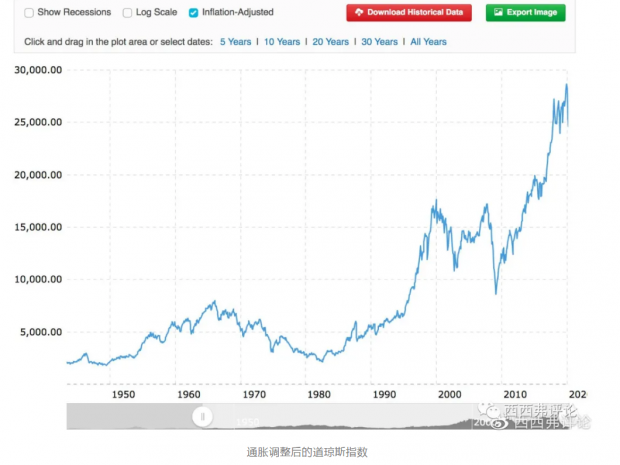

如果你是一个生活在1950-1980年间的美国股民,你丝毫不会觉得美国股市多好。经过通胀调整后,1982年7月,道指的指数还不如1950年1月高。1950-1982年整整32年,美国的道琼斯指数没有跑赢通货膨胀。标普稍微好一点,但是1982年,也不过是1954-1955年的水平。

美国的大牛市只存在于后四十年,是从里根开始蓄力,苏联解体后开始腾飞的。从1982年低点到现在,即使经过通胀调整,股指也翻了10倍,从1991年9月苏联解体开始,翻了4倍多。如果不做通胀调整,股指差不多翻了三十倍......

如果我们回去看美国10年期国债利率,就能发现美国1982年开始的大牛市和美国10年期利率持续下滑在趋势上是一致的。

4

央行量化宽松印钞票,一方面可以推高股市,一方面可以降低利息减少债务。看上去世界上所有的经济问题都可以印钞来解决了?事情肯定不是这么简单的。

过去,有个东西叫通货膨胀。央行拼命印钞票,会被通胀所惩罚。

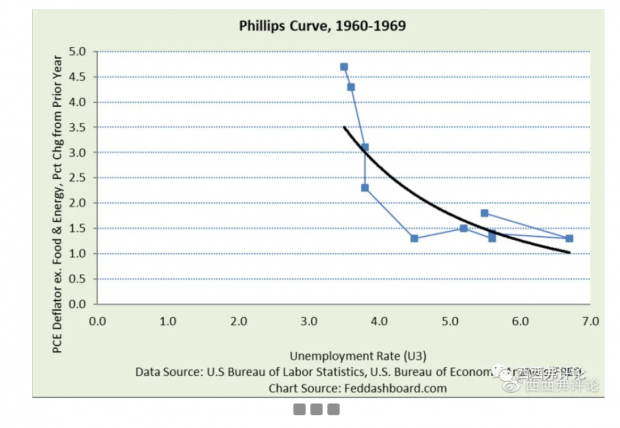

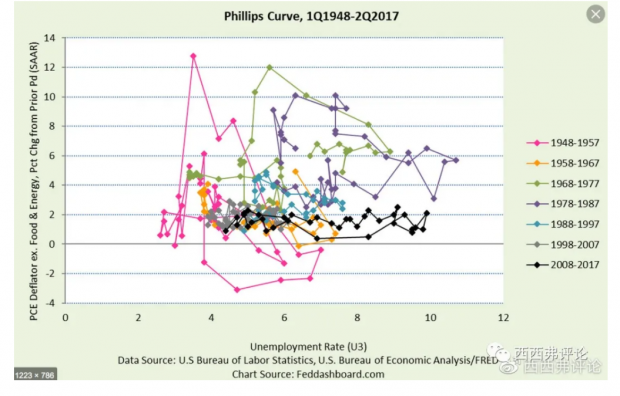

宏观经济学中,有一个概念叫菲利普斯曲线。菲利普斯曲线是表明失业与通货膨胀存在一种交替关系的曲线,通货膨胀率高时,失业率低;通货膨胀率低时,失业率高。在1960到1969年,菲利普斯曲线比较完美的解释失业率和通货膨胀率之间的关系。

然而,好景不长,从长期看,菲利普斯曲线是这样的一段乱麻。

在右上角是1970年代的滞胀,高失业率与高通胀率并存。70年代的滞胀,标志着凯恩斯主义经济学的失败。里根上台后,在成功的化解滞胀危机过程中,用供给学派的减税等政策对付“停滞”,用货币学派控制货币总量的政策对付通胀。这是一个比较冒险的举动,但最终取得了成功,把美国经济拖出了滞胀的深渊,但美国债务的快速攀升,也是从里根上台后开始的。

在1992年克林顿上台,直到2020年。美国经济进入了另一个奇妙的状态,就是通货膨胀率和真实经济周期,已经完全失去了关联。我们看上面图中黑色的那些点。从2008金融危机到2017年,失业率最高10%,最低4%,但通货膨胀率一直稳定在2%以内。

做为央行的美联储,通胀率是制定利率政策的核心关注指标。升息的压力在于因为长期稳定的低通胀率,是美联储一直没有升息的压力。低息无论是对美国的负债还是股市都是大好事。

而为啥无论经济如何,通胀始终没有变化呢。这个又得归咎于东方某大国。

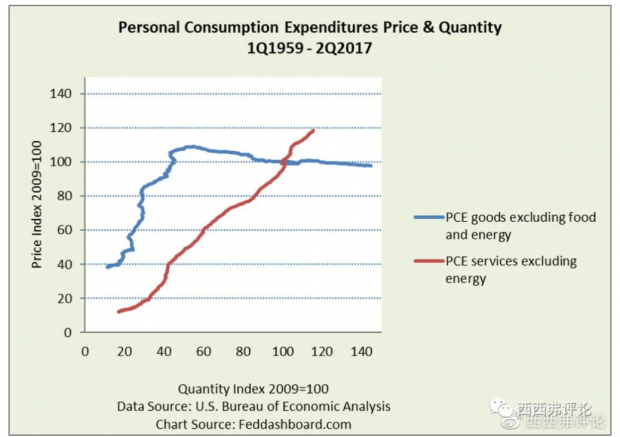

从这张图可以看到,在个人支出中,无法全球化的服务业的价格一直在上升,而全球化的货物的价格指数不但没有上升,反而有所下降。

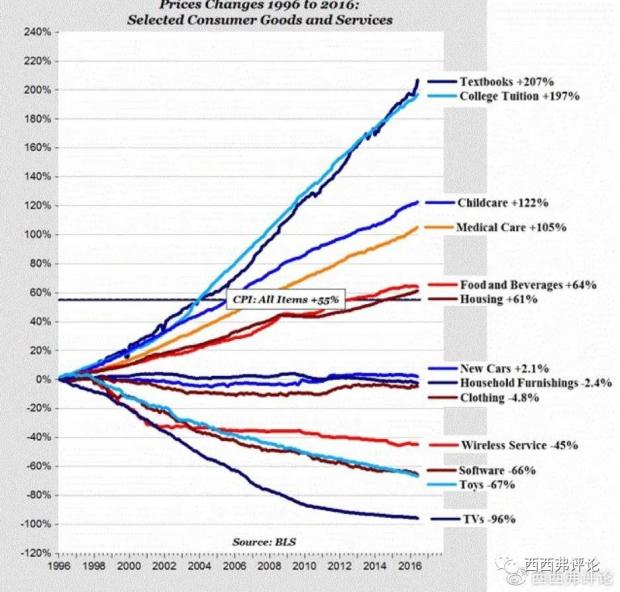

从1996-2017年 20多年的时间,整体价格上涨55%,但几乎所有的全球化的商品的价格,不但没有增长,反而大幅下降了。中国以其强大的低成本制造能力,让美国的通胀几乎恒定在2%左右。

菲利普斯曲线,最早就是失业与货币工资关系的曲线。如果失业率低,导致货币工资上升,而货币工资上升导致通货膨胀。现在有了中国这样一个几乎无限的劳动力供给来源,无论失业率多低,都不会导致工资上升,自然通胀也就不会随之而来。

5

没有了通胀的压力,各国的央行就可以肆无忌惮的开动印钞机,压低实际利率。低利率又导致政府、企业,无限制的加杠杆,借钱。

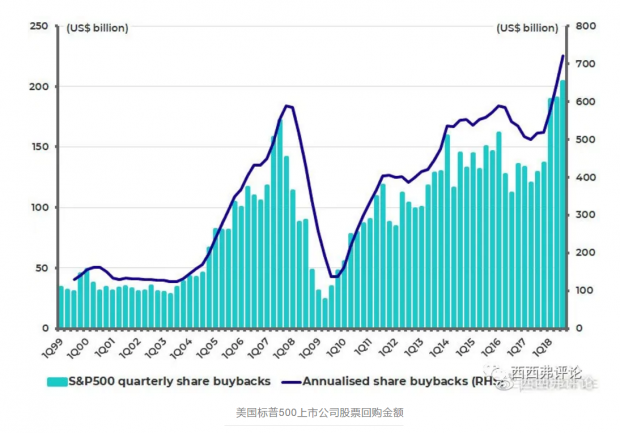

市场上大量充斥着无穷无尽的流动性,被股价和期权制度驱动的CEO们,也运用杠杆大量借贷并回购股票,拉升股价。

央行印钞的盛宴,何时会走向终结。恐怕没有人知道。对美国来说,只要通胀不起来,印钞有百利无一害。而中国和全球的巨大过剩产能,让通胀很难上升。巨额的流动性,总要找地方去投资。中国的海量印钞,沉淀在房产。美国的海量印钞,沉淀在股市中,而没有进入实体经济引发通胀。

这个印钞撑起来的巨大泡沫是否有一天会最终破掉?还是在央行不断打鸡血的过程中永久性的膨胀下去,没有人知道。一方面,泡沫总有破的一天。另一方面,做为法定发钞的央行,有无限的印钞能力,理论上可以把钞票印到覆盖全球也没啥问题。

关键在于印钞会不会导致通胀。从现在石油价格崩盘和中国的无限产能看,离通胀还远着呢.....印钞机还是可以继续运转下去。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号